Di Luigi Rubinelli

Il 5 luglio dello scorso anno Alimentando ha anticipato la notizia diventata poi attuale: Codè avrebbe potuto essere assorbita da Ibba (leggi qui).

Dal provvedimento ufficiale dell’Autorità Garante della Concorrenza e del Mercato (AGCM), si comprende che:

• Fratelli Ibba S.r.l. (di seguito, “Ibba”) è una società attiva nel settore della grande distribuzione organizzata (di seguito, “Gdo”). Ad oggi il Gruppo è guidato dalla seconda generazione ed è tra i principali operatori della Gdo alimentare in Sardegna e nel Centro Italia con una rete di oltre 350 punti vendita, in parte diretti e in parte di proprietà di imprenditori partner. Il Gruppo opera, inoltre, nella distribuzione all’ingrosso con l’insegna Centro Cash, da anni punto di riferimento per 16.000 professionisti del mondo Horeca e del retail alimentare. Inoltre, la società è attiva nella produzione e vendita di mangimi per uso zootecnico. Ibba partecipa alla centrale di acquisto Crai Secom S.p.A. (di seguito, “Crai Secom”), della quale detiene una quota del 19%. Ibba è interamente controllata da Abbi Holding S.r.l. (di seguito, “Gruppo Abbi”), la cui proprietà è riconducibile a persone fisiche. Nel 2023 il Gruppo Abbi ha realizzato un fatturato consolidato di circa 605 milioni di euro, quasi interamente in Italia.

• Codè Crai Ovest (di seguito, “Codè” o “Target”) è una società attiva nel settore della Gdo, sia tramite i 229 punti vendita degli associati alla cooperativa, di cui 219 a marchio Crai, sia tramite altri 174 punti vendita affiliati di proprietà di terzi, di cui 20 a marchio Crai. Tutti i punti di vendita di Codè sono ubicati in Piemonte, Liguria, Lombardia e Valle d’Aosta, eccezion fatta per un punto vendita che si trova a Malta. Codè aderisce alla centrale di acquisto Crai Secom, della quale detiene una quota di partecipazione del 20%. Il fatturato complessivo sviluppato da Codè nel 2023 è stato pari a circa 348 milioni di euro, quasi interamente realizzato in Italia.

• L’operazione comunicata (di seguito, “Operazione”) consiste nell’acquisizione del controllo esclusivo di Codè da parte di Ibba, tramite una sottoscrizione di azioni in sede di aumento del capitale. In particolare, a esito dell’Operazione, Ibba controllerà Codè con una partecipazione azionaria del 75% delle azioni e la conseguente nomina della maggioranza degli amministratori nel Consiglio di Amministrazione. Nessun diritto di veto è previsto, né singolarmente, né cumulativamente, in capo ai soci che detengono il restante 25% del capitale sociale. L’Operazione non prevede restrizioni accessorie. Inoltre, in virtù delle previsioni statutarie di Crai Secom (società attualmente partecipata sia da Ibba sia da Codè e da altri soci) in merito ai diritti di voto, l’Operazione non determinerà l’acquisizione del controllo, da parte di Ibba, della centrale di acquisto Crai Secom.

• L’Operazione si inserisce in un processo di composizione negoziata per la soluzione della crisi d’impresa ex articoli 12 e seguenti del Decreto Legislativo n. 14/2019 cui Codè ha dato avvio in data 28 giugno 2024. Sotto il profilo strategico, l’Operazione consentirà a Ibba di entrare in mercati geografici sui quali essa, allo stato, non è presente.

Fino a qui il comunicato dell’Agcm.

Interpellato da Alimentando Giangiacomo Ibba ha assicurato che pagheranno i creditori al 100% e contemporaneamente manterranno la forza lavoro già presente in Codè. L’operazione è stata coordinata da Banca Intesa.

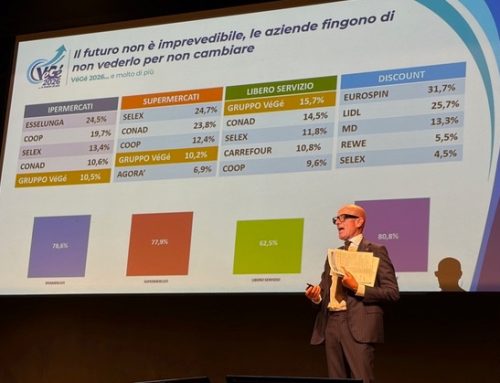

In foto: Giangiacomo Ibba